به گزارش «خبرنامه دانشجویان ایران»؛ متاسفانه مساله تورم در اقتصاد ایران به یکی دو سال اخیر محدود نمی شود. تورم یک بیماری مزمن در اقتصاد ایران است. جالب است بدانیم که ایران یعنی هفدهمین اقتصاد دنیا از نظر تولید ناخالص داخلی، با تورم ۳۱ درصدی سال ۹۱ بالاترین نرخ تورم بین ۲۲۳ کشور دنیا را به خود اختصاص داده است! (۱)

البته رتبه بسیار ضعیف ایران در این شاخص اقتصادی محدود به تورم بسیار بالای ۳۱ درصدی سال۹۱ که به عقیده بسیاری از مردم ناشی از اجرای طرح هدفمندی یارانه ها و یا تحریم های اقتصادی است، نمی شود. کشور ایران در ۲۰ سال اخیر نتوانسته تورم یک رقمی را تجربه کند، در حالی که در حال حاضر تنها ۲۵ کشور از میان ۲۲۳ کشور جهان تورمی ۲ رقمی دارند. (۲)

اما چرا اقتصاد ایران که در بسیاری از شاخص های اقتصادی مانند میزان تولید ناخالص داخلی، درآمد سرانه، رشد اقتصادی، توازن حساب جاری، بیکاری، فقر مطلق، ضریب جینی و … وضعیت بسیار مناسب تری نسبت به متوسط جهانی دارد (۳) نمی تواند نرخ تورم را کنترل کند!؟

بسیاری از کسانی که آشنایی بیشتری با علم اقتصاد دارند شنیده اند که اصلی ترین عامل تورم از نظر علم اقتصاد افزایش نقدینگی است. اما متاسفانه بسیاری از افراد فهم صحیحی از نقدینگی و چگونگی افزایش آن ندارند.

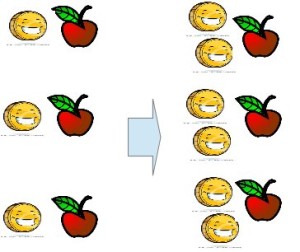

ما در این حد درباره تاثیر نقدینگی بر تورم می دانیم که به عنوان مثال اگر شما ۳ سیب داشته باشید و در اقتصاد ۳ سکه برای خرید آن ها وجود داشته باشد، قیمت هر سیب ۱ سکه خواهد شد. اما اگر این ۳ سکه تبدیل به ۶ سکه شود، قیمت هر سیب ۲ سکه خواهد بود.

بنا به این تحلیل علت اصلی تورم از نظر اقتصادی افزایش نقدینگی یا در واقع همان تعداد سکه های دست مردم توسط دولت است. اصولا دولت هنگامی که دخلش با خرجش نخواند، یا به اصطلاح دچار کسری بودجه شود، از بانک مرکزی استقراض می کند، یا به عبارت ساده از بانک مرکزی می خواهد مقداری اسکناس چاپ کرده یا حساب او را شارژ کند. دولت این اسکناس های جدید را به کارمندان یا پیمانکارانش تحویل می دهد و این اسکناس ها باعث افزایش نقدینگی یا همان پول در جامعه می شوند. از طرف دیگر چون میزان کالای تولید شده یا همان تعداد سیب های موجود در جامعه افزایش نیافته است، قیمت کالاها متناسب با میزان افزایش پول در جامعه افزایش می یابد.

در واقع دولت ها تنها در یک صورت می توانند میزان پول در جامعه را بدون ایجاد تورم افزایش دهند. آن هم زمانی است که میزان تولید کالا یا به زبان ساده تعداد سیب ها افزایش داشته باشد. از نظر اقتصادی میزان تولید سالانه اقتصاد یک کشور با تولید ناخالص داخلی اندازه گیری می شود. اگر تولید کالا و خدمات در جامعه افزایش یابد، دولت می تواند متناسب با این افزایش، پول به اقتصاد تزریق کند، بدون این که تورمی اتفاق بیافتد.

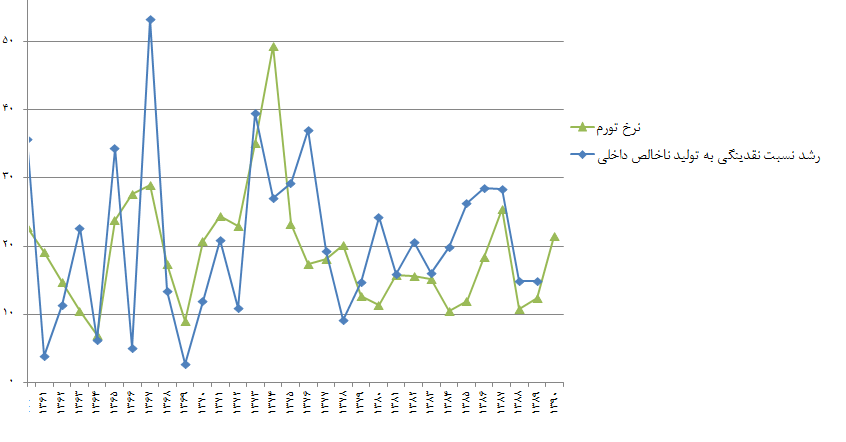

بررسی تورم در اقتصاد ایران نشان می دهد که به هر میزان نقدینگی بیش از رشد تولید ناخالص داخلی افزایش یافته است، تورم متناسب با آن، به سرعت خود را در اقتصاد ایران نشان داده است. در نمودار زیر رشد نسبت نقدینگی به تولید ناخالص داخلی با نرخ تورم در کنار هم نمایش داده شده اند.

مقایسه میزان رشد نسبت نقدینگی به تولید ناخالص داخلی به تورم در بازه ۱۳۶۱ تا ۱۳۹۰

نمودار مربوط به تارنمای alef.ir

دقت در این نمودار نشان می دهد که همانطور که کارشناسان اقتصادی می گویند، مهم ترین عامل تورم رشد نقدینگی بی ضابطه در اقتصاد ایران است.

اما متاسفانه این همه ماجرا نیست، بلکه می توان گفت تنها قسمت بسیار کوچکی از ماجراست. یک نکته اساسی در این تحلیل در نظر گرفته نشده است. نقدینگی به معنی میزان پول در اقتصاد نیست. شاخصه ای که میزان پول موجود در اقتصاد یک کشور را نشان می دهد، پایه پولی است نه نقدینگی. در این صورت نقدینگی به چه معنا است و چرا نقدینگی برای اقتصاددان ها در بررسی تورم اهمیت بیشتری نسبت به پایه پولی دارد؟ نقدینگی به معنای مجموع پول و اسکناس موجود در دست مردم و بانک ها به علاوه مجموع تمام سپرده های بانکی است. اما چرا این متغییر برای اقتصاددان ها در سنجش تورم با اهمیت تر از میزان پایه پولی است؟

برای درک این موضوع لازم است ابتدا دو مقدمه به صورت دقیق تبیین شود.

در مقدمه اول باید نگاهی دوباره و دقیق تر به نحوه ایجاد تورم بیاندازیم. بیایید یک اقتصاد کوچک با ۲ تولید کننده محمد و علی را فرض کنیم. فرض کنید محمد کشاورز است و سالی سه کیسه گندم اضافه بر مصرفش تولید می کند، که این سه کیسه گندم را به قیمت ۱ سکه به علی که دامدار است می فروشد. علی نیز سالانه سه گوسفند اضافه بر نیازش پرورش می دهد که این گوسفندها را به قیمت ۱ سکه به محمد می فروشد.

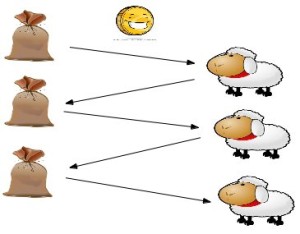

در این اقتصاد سالانه سه گوسفند و سه کیسه گندم به ارزش مجموعا ۲ سکه با ۱ سکه پول مبادله می شود. یعنی در فصل درو محمد سه کیسه گندم به علی تحویل می دهد و یک سکه پول از او تحویل می گیرد. چند ماه بعد علی سه عدد گوسفند به محمد تحویل می دهد و یک سکه را در ازای آن از محمد تحویل می گیرد. حال فرض کنید این بار بدون این که پولی در این اقتصاد اضافه شود، محمد و علی حس کنند که باید قیمت کالاهایشان افزایش پیدا کند. به عنوان مثال علی تصمیم بگیرد که به جای این که هر سه گوسفندش را به یک سکه بفروشد، هر گوسفند را به یک سکه بفروشد. از آن طرف محمد نیز همین تصمیم را درباره کیسه های گندمش عملی سازد. جالب این جاست که اگر در این اقتصاد تنها همین یک سکه وجود داشته باشد، محمد و علی باز هم می توانند کالاهایشان را با همین یک سکه به سه برابر قیمت اولیه مبادله کنند! اما لازم است معامله خود را به ۳ قسمت تقسیم کنند. بدین معنی که محمد ابتدا یک کیسه گندم را به علی به قیمت ۱ سکه می فروشد. دو ماه بعد علی یک گوسفند را به قیمت یک سکه به محمد می فروشد و این عمل ۳ بار در سال اتفاق می افتد.

در چنین شرایطی ۱ سکه بر خلاف بار قبل که سالی دو بار دست به دست می شد، سالی ۶ بار دست به دست می شود. اقتصاددان ها به این پدیده افزایش سرعت گردش پول می گویند. سرعت گردش پول در این تعریف به معنای تعداد مرتبه هایی است که یک سکه در یک بازه زمانی مشخص بین افراد جابجا می شود. با این حساب از نظر علم اقتصاد تنها عامل تاثیر گذار در سطح عمومی قیمت ها، حجم پول نیست. بلکه افزایش سرعت گردش پول نیز دقیقا مانند افزایش حجم پول می تواند سطح عمومی قیمت ها را افزایش دهد.

بر این اساس اقتصاددادن ها معتقدند در جامعه ای که انتظار تورمی وجود دارد و یا عده ای منافع خود را در این می بینند که به وسیله ابزاری به نام رسانه این انتظار را در جامعه ایجاد کنند، حتی اگر دولت با کنترل دخل و خرجش، پایه پولی را ثابت نگاه دارد، باز وقوع تورم کاملا امکان پذیر است. اما آیا تنها چیزی که باعث افزایش سرعت گردش پول در جامعه می شود، توقع یا همان انتظار وقوع تورم در بین آحاد جامعه است؟ در مقدمه دوم با نگاهی دقیق به کارکرد سیستم بانکی سعی می کنیم، کارکرد بانک در افزایش سرعت گردش پول را شرح دهیم.

یکی از مهمترین کارکردهای بانک، دریافت پول از کسی که برای مدتی به آن نیازی ندارد به عنوان سپرده، و تحویل آن به عنوان تسهیلات به کسی است که هم اکنون به آن نیاز دارد. دقت به این کارکرد این مساله را به روشنی تبیین می کند که این کارکرد باعث افزایش سرعت گردش پول در جامعه می شود و همانطور که گفته شد، افزایش سرعت گردش پول یعنی تورم. البته واضح است که افزایش سرعت پول همراه تورم است نه علت آن.

در واقع مکانیسم وقوع تورم در این وضعیت به این صورت است که وقتی شما پولی را که می توانید در خانه نگه داری کنید، به کسی قرض می دهید، تقاضا افزایش پیدا می کند. وقتی تقاضا افزایش پیدا کند و عرضه ثابت بماند، بازار رفتاری مانند مزایده از خود نشان می دهد. یعنی عرضه کننده ها قیمت را آن قدر بالا می برند تا میزان تقاضا کاهش پیدا کرده و با عرضه برابر شود. در این نوشتار در پی پاسخ به این سوال نیستیم که آیا این مکانیسم عادلانه است یا خیر و آیا در سطح کلان می توان جامعه ای داشت که در آن قیمت ها با پیشی گرفتن تقاضا بر عرضه افزایش پیدا نکنند؟ اما در هر حال چیزی که واضح است آن است که در اقتصاد جوامعی که هدف اصلی مردم افزایش بهره مندی باشد، وقوع این پدیده قطعی است.

عملکرد بانک در افزایش سرعت گردش پول بسیار پیچیده تر و فراتر از واسطه گری در رساندن پول کسی که به آن نیازی ندارد به دست کسی است که به آن نیازمند است. برای این که به قدرت بانک به عنوان یک سیستم در افزایش سرعت گردش پول پی ببریم باید پیچیدگی مکانیسم عملکرد بانک را بهتر بشناسیم. فرض کنید فردی ۱ میلیون تومان افزون بر نیازش درآمد داشته است و تصمیم می گیرد این پول را در بانک سپرده گذاری کند. بانک در این وضعیت ۱ میلیون تومان سپرده دارد که می تواند به واسطه آن ۱ میلیون تومان وام پرداخت کند.

اگر دقت کرده باشید هنگامی که شما می خواهید وامی از بانک دریافت کنید، بانک از شما می خواهد حسابی در بانک باز کنید تا وام به حساب شما در بانک واریز گردد. به محض آن که بانک وام را به حساب شما واریز می کند، تراز حساب بانک ۲ میلیون سپرده و ۱ میلیون وام را نشان می دهد که باز به بانک اجازه می دهد ۱ میلیون تومان وام دیگر نیز پرداخت کند! ممکن است شما ادعا کنید که پولی که از بانک وام گرفته اید برای چند ساعت بیشتر در حساب شما در بانک باقی نمی ماند و شما پول را از حساب خود خارج می کنید و فکر کنید که این موضوع باعث می شود که تراز بانک صفر شده و توان پرداخت وام بعدی را نداشته باشد. این ادعا صحیح است اما شما با پولی که از حساب خود خارج می کنید چه می کنید؟ شما این پول را از بانک تحویل می گیرید و به کسی تحویل می دهید که او نیز با واسطه یا بی واسطه آن را به صورت سپرده به بانک بر می گرداند. ممکن است باز ادعا کنید که خوب من وام را از بانک “الف” تحویل گرفته ام اما پول در حسابی در بانک “ب” سپرده گذاری می شود. اما باز باید توجه داشته باشید که سیستم بانکی یک کل واحد است.

به هر حال پولی که شما وام گرفته اید در سیستم بانکی باز سپرده گذاری می شود و سیستم بانکی می تواند باز به ازای ۱ میلیون سپرده اولیه که به بانک برگشته، ۱ میلیون تومان دیگر وام پرداخت کند. حال اگر بانک ۱ میلیون تومان وام دوم را پرداخت کند، تراز بانک ۳ میلیون سپرده و ۲ میلیون وام را نشان می دهد که باز به بانک اجازه می دهد ۱ میلیون دیگر وام پرداخت کند! ظاهرا این روال هرگز پایان نخواهد یافت و بانک می تواند با ۱ میلیون سپرده به هر میزان که می خواهد وام دهد.

اقتصاددان ها به این قدرت بانک، قدرت خلق اعتبار و به تعداد دفعاتی که یک پول وام داده می شود و دوباره سپرده گذاری می شود ضریب فزاینده می گویند. این عملکرد بانک باعث می شود که پایه پولی، یعنی میزان پولی که در صورت تسویه تمام بدهی ها در اقتصاد باقی می ماند، با ضرب در ضریب فزاینده به نقدینگی یا همان مجموع سپرده های مردم در بانک ها به اضافه میزان اسکناس و مسکوک تبدیل شده و حجمی بسیار عظیم تر پیدا کند. ممکن است شما ادعا کنید که این روال باعث نمی شود که بانک پولی به اقتصاد اضافه کند، هر چند که میزان مجموع سپرده های بانک ها بسیار بیشتر از پایه پولی اولیه باشد و کارکرد بانک را تنها در بیرون راندن و دوباره تزریق کردن پولی که به بانک می آید تفسیر کنید.

اما باید توجه داشت همانطور که توضیح داده شد، جلوگیری از خوابیدن پول و افزایش دادن سرعت گردش آن در جامعه همان تاثیر افزایش حجم پول را بر تورم باقی خواهد گذاشت. پس با این حساب تفسیر این عملکرد بانک به افزایش میزان حجم پول در جامعه تفسیری اشتباه نیست.

از طرف دیگر متاسفانه عملکرد بانک در افزایش سرعت پول به باز تزریق پولی که قرار است دچار خواب شود و به گردش انداختن دوباره آن محدود نمی شود. در گذشته پولی که قرار بود با آن خریدی صورت نگیرد به بانک می آمد و در بانک سپرده گذاری می شد. بانک نیز این پول را به فردی دیگر وام می داد که برای خرج کردن، این پول را به صورت نقد از بانک تحویل می گرفت و تا زمانی که پول در تبادل به دست کسی که به آن نیازی ندارد نمی رسید، به عنوان سپرده به بانک باز نمی گشت. اما اکنون مفهوم سپرده و پول تغییر یافته است! شما اکنون می توانید حساب کوتاه مدت روزشمار یا پس انداز قرض الحسنه ای داشته باشید که کارتی از آن در دست دارید و با آن خریدهای روزانه خود را انجام می دهید. پول های در این حساب ها، در واقع پول خوابیده نیستند و هر روز از این حساب به آن حساب منتقل می شوند، اما به هر حال از بانک خارج نمی شوند. بانک نیز آن ها را به عنوان سپرده در نظر گرفته و به فرد دیگری وام می دهد! یعنی با پیشرفت بانکداری، دیگر پولی از بانک خارج نمی شود و بانک هر چقدر که بخواهد می تواند سرعت پول یا قدرت عملکرد آن را افزایش دهد.

در این جا می توانیم این سوال را پاسخ بدهیم که چرا برای اقتصاددان ها نقدینگی یا میزان باز توزیع پایه پولی در جامعه در سنجش تورم از خود پایه پولی با اهمیت تر است. نقدینگی به مجموع سپرده های سیستم بانکی به علاوه میزان اسکناس و مسکوک در دست افراد اطلاق می شود. هر چند این متغیر به طور کامل نشان دهنده سرعت گردش پول در اقتصاد نیست، اما به خوبی میزان عملکرد سیستم بانکی در افزایش سرعت پول را به نمایش می گذارد. در واقع بانک ها خدایان خلق اعتبار در جامعه مدرن هستند. مهم نیست که شما چقدر پول می خواهید. کافی است که اصل و بهره آن را ضمانت کنید. بانک ها این پول را در اختیار شما قرار می دهند. حتی دولت ها نیز در جوامع امروزی حق ایجاد پول ندارند. دولت ها نیز از بانک مرکزی پول قرض می گیرند و بهره آن را می پردازند. بانک ها در جوامع ربوی امروز، از هر سکه مردم به ازای هر بار ورود به بانک و باز تزریق آن یک بار بهره دریافت می کنند و در نتیجه تمایل دارند تا جایی که می توانند از طریق ضریب فزاینده نقدینگی را افزایش دهند.

پس با این حساب این که گمان کنیم افزایش نقدینگی در جامعه تنها در اثر تمایل دولت به افزایش پایه پولی و استقراض از بانک مرکزی به علت کسری بودجه به وجود می آید، تفکری ناصحیح است.

حال با توجه به این مقدمات یک سوال اساسی به وجود می آید و آن این که زیاده خواهی سیستم بانکداری در جامعه مدرن امروز چگونه کنترل می شود؟ بانک ها نیز مانند دولت ها تمایل زیادی برای افزایش نقدینگی دارند، دولت برای تامین کسری بودجه از طریق افزایش پایه پولی و بانک ها برای کسب سود بیشتر از طریق افزایش سرعت پول، در تزریق تورم به جامعه رقابت می کنند. اما واضح است که ساختارهای مدرن حکومتی راه حل هایی برای کنترل بانک ها و دولت ها در این راه دارند.

بانک های مرکزی در ساختارهای حکومتی مدرن وظیفه دارند از طریق اتخاذ روش هایی که به سیاست های پولی مشهورند، میزان ایجاد نقدینگی و در نتیجه تورم در جامعه را چه از طریق دولت و چه از طریق سیستم بانکی کنترل کنند. بانک های مرکزی از یک اهرم بسیار با اهمیت برای کنترل سیستم بانکی در توانایی افزایش سرعت گردش پول در جامعه بهره می گیرند.

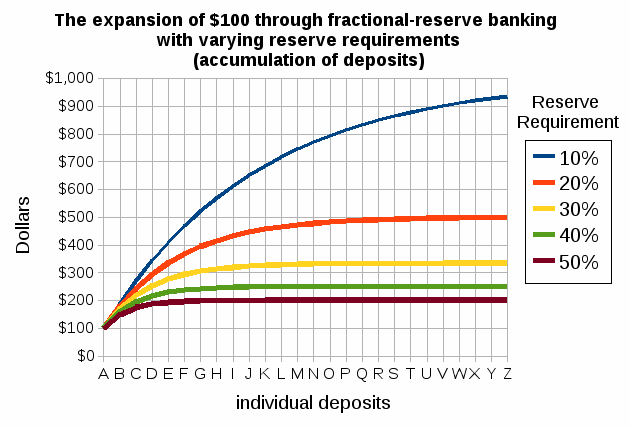

مهمترین ابزار برای کنترل میزان توانایی بانک ها در ایجاد نقدینگی ذخیره قانونی است. بانک ها در سیستم بانکداری مدرن موظف هستند بنا به قانون مقداری از سپرده های مردم را نزد بانک مرکزی سپرده گذاری کنند. در واقع در بانکداری مدرن بانک ها حق ندارند به ازای به عنوان مثال ۱۰۰ هزار تومان سپرده ای که از شما تحویل می گیرند، ۱۰۰ هزار تومان وام پرداخت کنند. مثلا اگر ذخیره قانونی ۲۰٪ درصد باشد، بانک ها موظفند ۲۰ هزار تومان از این پول را نزد بانک مرکزی سپرده گذاری کنند و تنها می توانند ۸۰ هزار تومان آن را وام دهند. هنگامی که این ۸۰ هزار تومان به بانک برمی گردد، بانک باز حق دارد ۶۴ هزار تومان آن را وام دهد و ۱۶ هزار تومان را نزد بانک مرکزی نگاه دارد.

| بانک | میزان سپرده | میزان وام | ذخیره قانونی |

| A | 100 | 80 | 20 |

| B | 80 | 64 | 16 |

| C | 64 | 51.20 | 12.80 |

| D | 51.20 | 40.96 | 10.24 |

| E | 40.96 | 32.77 | 8.19 |

| F | 32.77 | 26.21 | 6.55 |

| G | 26.21 | 20.97 | 5.24 |

| H | 20.97 | 16.78 | 4.19 |

| I | 16.78 | 13.42 | 3.36 |

| J | 13.42 | 10.74 | 2.68 |

| K | 10.74 | ||

| مجموع ذخایر قانونی | |||

| ۸۹٫۲۶ | |||

| مجموع میزان سپرده: | مجموع میزان وام: | مجموع ذخایر قانوی + میزان سپرده نهایی: | |

| ۴۵۷٫۰۵ | ۳۵۷٫۰۵ | ۱۰۰ |

این روال باعث می شود که بانک ها در میزان نقدینگی ای که می توانند از یک پایه پولی معین ایجاد کنند، محدود شوند. به عنوان مثال با ذخیره قانونی ۲۰٪، سیستم بانکی می تواند ۱۰۰ هزار تومان پایه پولی را حداکثر به ۴۰۰ هزار تومان نقدینگی و با ذخیره قانونی ۱۰٪، به ۹۰۰ هزار تومان نقدینگی تبدیل کند. با این تحلیل بانک مرکزی می تواند با افزایش یا کاهش میزان ذخیره قانونی، میزان نقدینگی جامعه را به راحتی کنترل کند. حتی اگر دولت به علت کسری بودجه مجبور به افزایش پایه پولی شود، بانک مرکزی می تواند با افزایش ذخیره قانونی موجب کاهش سرعت گردش پول در جامعه و ثابت نگاه داشتن تورم شود. البته واضح است که سیستم بانکی به علت ذی نفع بودن در بالا بردن سرعت گردش پول به راحتی زیر بار چنین تصمیمی نمی رود.

حال با توجه به مقدماتی که ذکر شد می توانیم نگاهی علمی تر به پدیده تورم در اقتصاد ایران بیاندازیم و راحت تر بتوانیم علت های ایجاد این پدیده در اقتصاد ایران و راهکارهای حل این مشکل را بیابیم.

بررسی آمار رشد نقدینگی و پایه پولی در ۱۵ سال اخیر نشان می دهد که سرعت گردش پول در این سال ها تقریبا ۲ برابر شده است.

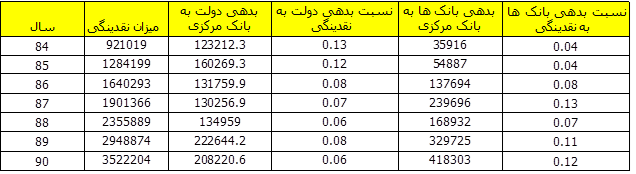

رشد ضریب فزاینده در اقتصاد ایران(۴) – اعداد به میلیارد ریال

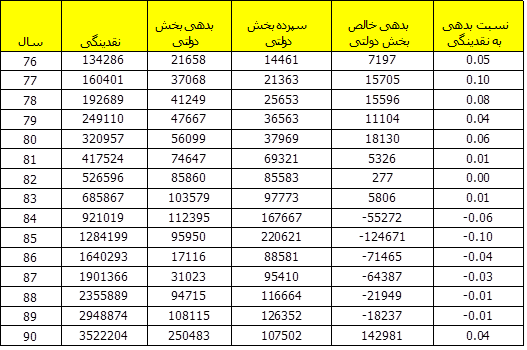

مقایسه سپرده و تسهیلات بخش غیر دولتی در سیستم بانکی (۵)

به زبان ساده تر اگر سیستم بانکی ولعی برای افزایش درآمد خود از طریق افزایش سرعت گردش پول نداشت، هم اکنون نقدینگی و به تبع آن قیمت ها، نصف نقدینگی و قیمت های فعلی بود. همانطور که گفته شد افزایش ضریب فزاینده تنها می تواند در نتیجه عدم مدیریت سیستم بانکی توسط بانک مرکزی از طریق کاهش ذخیره قانونی اتفاق بیافتد. همانطور که در جدول فوق آمده است، از سال ۸۵ بانک مرکزی با صفر کردن ذخیره قانونی به سیستم بانکی اجازه داده است هر چقدر که می خواهد و بدون هیچ محدودیتی اقدام به افزایش نقدینگی در جامعه کند. البته جالب این جاست که نقش سیستم بانکی در افزایش نقدینگی محدود به افزایش سرعت گردش پول نمی شود. همانطور که از جدول بالا بر می آید سیستم بانکی برای تسهیلات دهی به بخش غیر دولتی از خطوط اعتباری بانک مرکزی کمک گرفته است. یعنی اگر در گذشته رسم بر این بود که دولت ها هنگامی که با کسری بودجه مواجه می شدند اقدام به استقراض از بانک مرکزی می کردند و از این طریق پایه پولی را افزایش می دادند، از سال ۸۶ به بعد بانک ها نیز برای کسب سود بیشتر از بانک مرکزی پول قرض می کنند و به مشتریان خود تسهیلات ارائه می دهند! البته قرض گرفتن بانک ها از بانک مرکزی از سال ۸۶ آغاز نمی شود و قبل از آن نیز وجود داشته است، اما هیچ گاه تسهیلات بخش غیر دولتی از سیستم بانکی بیش از سپرده های بخش غیر دولتی نبوده است.

پیشی گرفتن سیستم بانکی در افزایش پایه پولی از دولت(۶)

جدول فوق نشان می دهد که علی رغم این موضوع که دولت توانسته سهم خود از افزایش پایه پولی که از طریق استقراض از بانک مرکزی روی می دهد را از ۱۳ درصد نقدینگی به ۶ درصد آن کاهش دهد، رقیب جدیدی برای دولت در افزایش پایه پولی کشور از این طریق به نام سیستم بانکی به وجود آمده که سهم خود از بدهی به بانک مرکزی را از ۴ درصد نقدینگی به ۱۲ درصد نقدینگی افزایش داده است. به عبارتی دیگر اگر در سال ۸۴ سهم دولت از استقراض از بانک مرکزی ۳ برابر بانک ها بود، هم اکنون سهم بانک ها در این مورد ۲ برابر دولت است.

با این حساب می توان نتیجه گرفت سهم اصلی در افزایش نقدینگی کشور چه در مورد افزایش سرعت گردش پول و چه در افزایش پایه پولی متعلق به سیستم بانکی است نه دولت. ممکن است برخی ادعا کنند که علت این عملکرد نظام بانکی کشور فشار بیش از حد دولت به سیستم بانکی و ناشی از

۱. حجم بالای تسهیلات پرداختی نظام بانکی به دولت و شرکت های دولتی

۲. و حجم بالای تسهیلات تکلیفی ای است که دولت سیستم بانکی را مجبور به پرداخت آن می کند

در مورد قسمت اول این ادعا باید گفت همانطور که در جدول زیر مشخص است، سیستم بانکی کشور نه تنها حاضر نشده به اندازه سپرده های دولت نزد بانک ها به دولت تسهیلات پرداخت کند، بلکه بخشی از سپرده های بخش دولتی را نیز صرف تسهیلات دهی به بخش غیر دولتی کرده است.

طلبکار شدن دولت از بانک ها از سال ۸۴ تا پایان ۸۹

البته باید دقت کرد که دولت وقتی بر خلاف روال گذشته نمی تواند بهره ای از نقدینگی ایجاد شده در سیستم بانکی ببرد، مجبور می شود به سراغ استقراض از بانک مرکزی برود. هرچند همانطور که دیدیم سهم دولت از استقراض از بانک مرکزی نیز تا حدود زیادی کاهش یافته است.

در مورد موضوع تسهیلات تکلیفی، ابتدا باید دید منظور از تسهیلات تکلیفی چیست؟ تسهیلات تکلیفی به تسهیلاتی گفته می شود که دولت سیستم بانکی را مجبور به پرداخت آن ها می کند، هر چند به علت نرخ بهره پایین این نوع تسهیلات بانک ها تمایلی به پرداخت آن ها ندارند. مهمترین نوع تسهیلات تکلیفی در سال های گذشته تسهیلات مسکن مهر بوده است. حجم زیادی از انتقادات به دولت نهم و دهم به علت گشودن خط اعتباری از جانب بانک مرکزی برای سیستم بانکی به منظور پرداخت این تسهیلات بود. نرخ سود این تسهیلات در شهرهای کوچک ۴ درصد، در مراکز استان ها ۷ درصد و در تهران ۹ درصد است(۷).

کل میزان تسهیلات پرداختی به مسکن مهر حدود ۴۰ هزار میلیارد تومان بوده است که حجم عمده آن توسط استقراض سیستم بانکی از بانک مرکزی پرداخت شده است. اما سوال اساسی این جاست که چرا سیستم بانکی کشور که در پایان سال ۹۰ بیش از ۶۱ هزار میلیارد تومان سپرده دیداری و بیش از ۲۵ هزار میلیارد تومان سپرده قرض الحسنه دارد که هیچ سودی به آن ها پرداخت نمی شود، و از طرفی نزدیک به ۸۷ هزار میلیارد تومان سپرده کوتاه مدت دارد که تنها ۷ درصد سود به آن تعلق می گیرد(۸)، حاضر نمی شود زیر بار پرداخت ۴۰ هزار میلیارد تومان تسهیلات مسکن مهر با سود متوسط ۷ درصد برود و ترجیح می دهد این سپرده ها را به صورت تسهیلات مشارکتی با نرخ ۲۷ درصد در اختیار جامعه قرار دهد!؟

واضح است که هر چند دولت به علت زیر بار نرفتن سیستم بانکی برای پرداخت تسهیلات ارزان قیمت و ولع این سیستم به پرداخت تسهیلات گران قیمت از سپرده های ارزان قیمت مردم، مجبور به گشودن خط اعتباری از طرف بانک مرکزی برای بانک ها به منظور پرداخت تسهیلات مسکن مهر شده است، اما مقصر اصلی گشوده شدن این خط اعتباری نیز خود سیستم بانکی است و نه دولت.

با این حساب می توان نتیجه گرفت که علت اصلی افزایش نقدینگی در کشور در سال های اخیر علی رغم تصور معمول در این زمینه، کسری بودجه دولت و افزایش پایه پولی از این طریق نیست. علت اصلی این افزایش، عملکرد نامناسب بانک مرکزی در کنترل ولع سیستم بانکی کشور برای کسب سود بیشتر است که از طریق عدم مدیریت ذخایر قانونی بانک ها و پرداخت خطوط اعتباری به آن ها اتفاق افتاده است. البته تمام موارد یاد شده به پیش از شروع سال ۹۱ مربوط می شود که آمار آن به صورت رسمی منتشر شده و الا همانطور که از اخبار بر می آید عدم مدیریت مناسب سیستم بانکی توسط بانک مرکزی در سال ۹۱ رکوردها و موارد جدیدی مثل

رسیدن نسبت تسهیلات به سپرده های بانک های دولتی کشور به ۱۱۷ درصد(۹)

ورود غیرقانونی تقریبا تمام بانک ها به سفته بازی بازار ارز و فروش ارز در بازار آزاد(۱۰)

ورود غیرقانونی برخی بانک ها در سفته بازی بازار سکه(۱۱)

خرید غیر قانونی اوراق قرضه راه آهن آمریکا توسط یکی از موسسات اعتباری(۱۲)

رشد قارچ گونه شرکت ها، لیزینگ ها و بیمه ها با مالکیت بانک ها(۱۳)

را نیز ثبت کرده است. پس تصور این موضوع که علت اصلی به هم ریختگی وضعیت اقتصادی کشور و تورم موجود، مسائلی مانند هدفمندی یارانه ها و تحریم های اقتصادی است، تصوری کاملا نابجا و غیر علمی است که با دلایل سیاسی به صورت گسترده در رسانه ها تبلیغ می شوند. واضح است که هر چند هدفمندی یارانه ها بر خلاف قانون اجرا شده باشد بنا به آمار موجود تراز صندوق آن صفر است و تاثیری در افزایش پایه پولی کشور نداشته است.

حتی اگر ادعای منتقدان این طرح مبنی بر افزایش پایه پولی کشور در نتیجه عدم تسویه تنخواه ۵ هزار میلیارد تومانی دریافتی دولت برای اجرای این طرح را بپذیریم، واضح است که این رقم در برابر رقم بیش از ۴۱ هزار میلیارد تومان استقراض سیستم بانکی کشور از بانک مرکزی تا پایان سال ۹۰ بسیار ناچیز است. از طرف دیگر هر چند تحریم های اقتصادی باعث کاهش شدید درآمدهای نفتی دولت شده، اما واضح است اگر حجم زیاد نقدینگی ایجاد شده توسط سیستم بانکی کشور در سال ۹۱، وارد بازار سفته بازی طلا و ارز نمی شد، افزایش نزدیک به ۴ برابری قیمت ارز و طلا در طول ۱۸ ماه غیر ممکن می شد. متاسفانه همانطور که از اخبار منتشر شده در سال ۹۱ بر می آید، تقریبا تمام بانک های کشور در سال ۹۱ با ورود به بازار سفته بازی ارز، اقدام به فروش ارز دریافتی بانک مرکزی در بازار آزاد کرده اند!

واضح است که هنگامی که حجم بالای نقدینگی کشور که به صورت امانت به سیستم بانکی کشور سپرده شده است، بخواهد به خاطر سود طلبی سیستم بانکی و عدم مدیریت بانک مرکزی، به صورت غیر قانونی سر از بازار سفته بازی در آورد، قیمت ارز به صورت شگفت انگیزی افزایش خواهد یافت. یا در زمانی که برخی بانک های کشور به صورت غیر قانونی اقدام به خرید سکه یا اوراق قرضه راه آهن آمریکا کنند، ایجاد ثبات قیمتی در بازارهای حساس سکه و ارز غیر ممکن خواهد بود. در چنین شرایطی اگر مسئولین اقتصادی کشور در پی مدیریت تورم هستند، بهتر است تمرکز خود را به جای پرداختن صرف به کنترل پایه پولی و جلوگیری از پرداخت تسهیلات مسکن مهر و تعامل با نظام های ظالمانه حاکم بین المللی به سیستم بانکی کشور معطوف کنند!

۱٫ en.wikipedia.org

2. en.wikipedia.org

3. en.wikipedia.org

4. جدول مربوط به تارنمای بانک مرکزی جمهوری اسلامی ایران

۵٫ جدول مربوط به تارنمای بانک مرکزی جمهوری اسلامی ایران

۶٫ جدول مربوط به تارنمای بانک مرکزی جمهوری اسلامی ایران

۷٫ www.aftabnews.ir

8. بانک مرکزی جمهوری اسلامی ایران

۹٫ www.isna.ir

10. www.aftabnews.ir

11. www.hamshahrionline.ir

12. www.aftabir.com

13. www.farsnews.com

ناشناس

ناشناس